【行情分析】“最后的武士”转身在即,现在的市场动静是不是小了点?

14/12/2023

图:植田和男 图源:网络

植田和男上周在国会发言时表示:

“从年底到明年在货币政策的处理上将变得更具难度,如加息,将有多种可采的政策利率调整方式。”

一直以来坚持超宽松货币政策的日本央行口风骤变,年底、加息等字眼“振聋发聩”。毫无悬念地,日元兑主要币种全面走强,同时日股跳水。

即便如此,植田和男这次讲话很难再被定义为“突袭”!

就在发言前一天,央行副行长冰见野良三暗示,日本央行可能很快就会结束世界上最后一个负利率政策,算是央行决策层至今所发出的最明确政策转向信号。

而在上月名古屋举行的金融经济恳谈会上,植田和男就实现2%这一通胀目标的问题时表示,“可能性正在逐渐上升。”(实现2%的通胀目标被视作日本央行退出负利率的前提)

加息:分歧只在行动时点

日本央行也在承受来自银行业的压力。在日本央行12月4日举行的研讨会上,地区银行要求日本央行停止负利率政策,因该政策对它们的盈利能力产生了负面影响。

有机构将目光瞄准了下周12月18日-19日的日本央行会议,届时央行是否会释放明确信号,或许又会产生实质性政策变更,都需重点留意。

特别是考虑到在7月和10月的日本央行议息会议之前,就有媒体爆料称,日本央行将对YCC(收益曲线控制)进行调整,随后政策变化一一应验的前车之鉴。

与此同时,市场押注12月结束负利率政策的概率一度逼近五成——在植田讲话前仅有3.5%。

不过整体来看,对于央行紧缩行动的时点,市场当前并无一致预期。

将发布下一次物价展望的明年1月会议被寄予较高预期;不过考虑到日元贬值等等因素,12月即采取行动的风险也不能完全排除。但若需更慎重地观察2024年春季劳资谈判的走向和结果,也可能在2024年3月或4月会议。

实际薪资:“我反对!”

本周一则最新的报道令以上“下周加息”的预期受到打击。

据接近日本央行的知情人士表示,央行官员认为本月无需解除负利率政策,因为尚未看到工资增长能持续支撑通胀的足够证据;而等待更多信息确认工资稳健增长的潜在成本也不高。

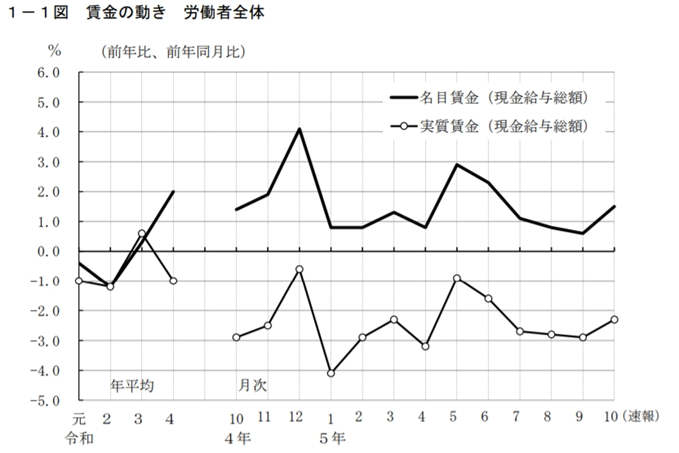

日本10月核心CPI年涨幅为2.9%,连续第19个月超过日本央行目标。然而经通胀调整后的实际工资水平却连续第18个月下降。

图:日本薪资年率变化图 图源:日本厚生劳动省

另一方面,日本消费者和企业支出双双萎缩,导致3季度GDP下滑,修正值年化季率2.9%的萎缩幅度超出了前值和初值。

至于植田和男行长上周的重要讲话,官员们表示这只是一个“普遍性的说法”,并不是即将发生政策变化的信号。

更多限制因素:债务、企业、政治

如果日本央行时隔17年再次上调利率,暂且不论该国相当于GDP 2.5倍的政府债务水平,私营部门也将直面严酷考验。

日本国内银行贷款约定平均利率在负利率政策实施后(2016年3月)降至0.69%,但因利率面临上升压力,截至2023年9月,约定平均利率已升至0.878%,为2015年12月来最高水平。

另据东京商工调查公司的数据,10月破产日企数量同比增加33%,达到793家。新冠疫情期间,利用无利息和无担保贷款的企业越来越多地倒闭,因此贷款利率有可能加速上升。

此外,最近拍卖的日本30年期国债的投标覆盖率降至2015年来谷底,平均价格和最低接受价格间差额为纪录最阔。日本30年期国债收益率跃升9.5个基点,至1.69%。日本10年期国债收益率跃升10.5个基点,至0.75%。

另外,政治因素也有可能日本央行会否退出负利率政策的潜在影响因素。

如何控制日元贬值导致的物价上涨已成为政治课题,岸田政府尚未对退出负利率表示反对,但若日元形成升值趋势,或者破产中小企业数激增,政治氛围就可能出现变化。

相关品种分析

脱离超宽松政策是日本央行中期内的必经之路,但何时首次破冰又存有极大悬念;另一方面,货币政策“正常化”的过程还有更多特殊时期的政策工具将被调整或解除。

正是这种确定性与不确定性并存的市场环境将更易催生交易契机。来看多个相关资产近期表现——

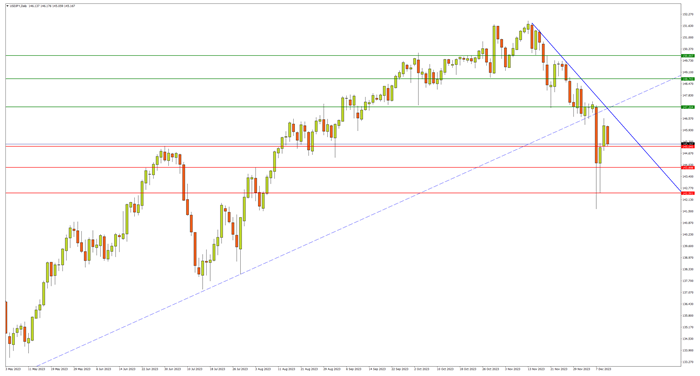

- 美元/日元(USDJPY)

核心驱动因素:日本央行、美联储的政策差异

正因央行可能不急于在下周行动的报道导致日元回落,美/日本周初大幅抹去此前跌幅。

但在11月中旬新近形成的陡峭跌势上轨压制下,市场疲态尚无法颠覆。

而且原年内升势下轨(已跌破)反压,10月3日、11月21日低点147.30等技术水平与前者形成阻力共振。除非有更大的政策前景意外发生,否则美日恐难回到中期升势。

下行支撑方面,逐渐跌近的上半年高点145.00相对重要,随后8月上旬高点143.90若依然跌破,则将很快下试142.50下方的近期低位。

相反若在全新外力驱动下上破上述阻力,往上还将先后挑战10月30日地点148.75,以及150.00整数关。

美元/日元日线图 来源:FXTM富拓MT4平台

- 日经225指数(Jap225_m)

核心驱动因素:日本经济、物价增势,企业盈利前景

日经225指数上月上试1990年来最高水平后震荡回落,央行“鹰击长空”后跌势加剧,但市场整体不改下半年持续宽幅震荡的格局。

从多方两个交易日完全抹平12月7日长阴跌幅的动作来看,多空力量依然势均力敌。

点位来看,上行需攻上9月高点33658以重建冲击多年高点的势头,随后6月高点34000若破,市场中期将遥望38000的纪录水平。

下行风险方面,若临近的10月反弹高点32655失守,股指恐延续现有调整步伐。随后7月低位成交密集区32025,8月低点31228为后续支撑参考。

日经225指数日线图 来源:FXTM富拓MT4平台

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'